こんにちは、個人投資家のボスサラです。

以前の記事(ボストンで家購入シリーズ①、②、③、④、⑤、⑥)でも書きましたが、私たちはコロナウイルスによるパンデミックが始まってから約1年後に家を購入しています。

その時でも「ボストンの家は高いなー」と言っていましたが、最近さらに不動産価格が高くなっていたことに気づきました。

ワークフロムホームやリモートワークなども定着したこともあり、多くの人が良い家の購入を考えている人が多いみたいです。

私の同僚も家の購入を考えていたので、ボストンエリアの今の不動産事情をいろいろ調べてみました。

ボストンで家の購入を考えてるけど、どれくらいするんだろう?

なんでボストンの不動産価格は高騰してるの?

ボストンの不動産投資ってどうなんだろう?

そんな疑問にお答えします。

ボストンでの家の購入価格は約○○○円!

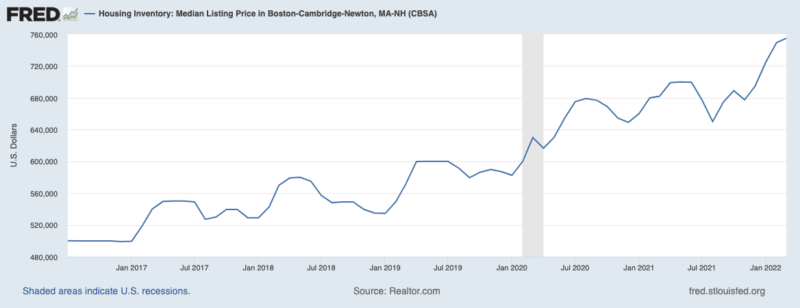

まずは下の図1をご覧ください。

図1は現在までのボストンエリア(ボストン・ケンブリッジ・ニュートン)で売りに出されている家の表示価格の中央値を示したものです。

2017年には約500,000ドル(1ドル120円で換算すると6000万円)だった家の表示価格は、2022年現在では約760,000ドル(1ドル120円で換算すると9300万円)となっています。

しかし、これはあくまで表示価格です。

最近の需要と供給のバランスを考えると圧倒的に需要の方が高くなっているので、表示価格に上乗せをしてオファーをしないと家の購入は難しいのが現状です。

これらを総合して考えると、ボストンで家の購入する際には1億円近いオファーをいれる可能性も高くなります。

家の価格が1億円とか高すぎだろ…と、思ったあなた!

もちろん、探せば1億円しない家もたくさんあるので心配はいりません。笑

なぜボストンの不動産価格は高騰してるのか?

では、なぜボストンの不動産価格はこんなに高いのでしょうか?

簡単に言うと、ボストンでは不動産購入の需要が供給よりも圧倒的に高いことが原因です。

ボストンにはDana-Farber Cancer InstituteやBroad Instituteなど世界的に有名な病院や研究施設や、ハーバード大学やMITなど有名大学があるので、私のような研究者や学生、教員の人材の流れが絶えません。

当然、ボストンに来る人が増えればその人たちの住む場所が必要になります。

そこに目をつけた世界中の投資家が、貸し出すこと目的にボストンエリアの不動産を購入しているので価格が高騰する一つの原因になっています。

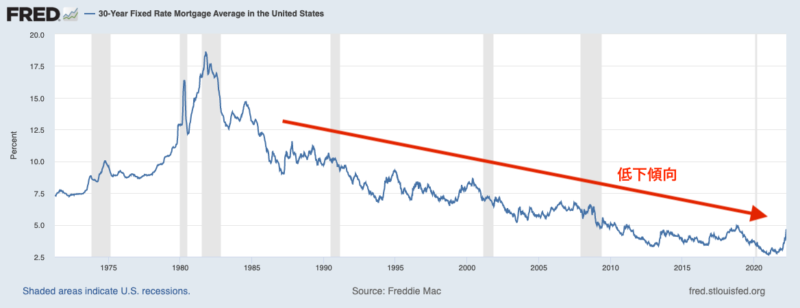

また、歴史的に低いモーゲージレート(住宅ローン金利)も、個人が家を購入するのを後押ししています。

図2は現在までのアメリカにおける30年固定住宅ローン金利を示したものになります。

(ちなみにグラフ上グレーのバーがある箇所はリセッションの時期で、例えば1990-1991年オイルショック、2001年ドットコムバブル崩壊、2007-2009年リーマンショック、2020年コロナショックなど。)

図2からわかるように住宅ローン金利は1980年代をピークに低下傾向にあり、2022年現在では4〜5%台となっています。一時的に2%台を記録した2021年と比べると若干上昇していますが、それでも現在の住宅ローン金利は歴史的に見ると低い水準です。

住宅ローン金利が低いと毎月支払う家賃が低く抑えられるので、家を購入したい人が増えるのは想像できるかと思います。(実際、私たちもこの低金利があったので家の購入を考えました。)

そして、家の数には限りがあるので住宅ローン金利が低くなり家の購入者が多くなると、「市場に出ている家の在庫が少なくなる」という現象が起こります。

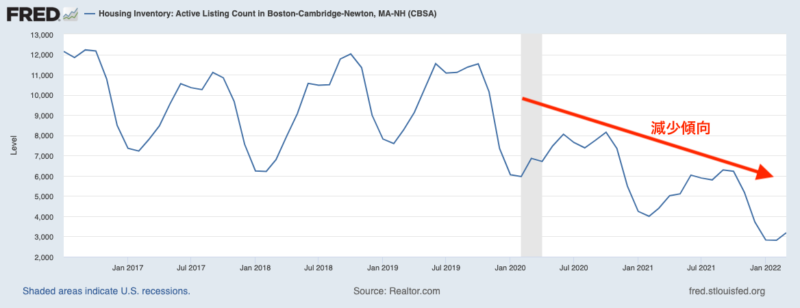

図3は現在までのボストンエリア(ボストン・ケンブリッジ・ニュートン)で売りに出されている家の在庫数を示したものになります。

見てわかるように、コロナショックのあたりから家の在庫数は減少傾向にあります。

パンデミック後は家で働くことが多くなりました。家で働けるならもっと良い家、もっと大きな家に住みたい、と考え始めるのは自然な流れです。

このように考えた多くの人が家を購入した結果、市場にある家の在庫が減ったことが原因だと言われています。

当然、家の在庫が少なくなると 需要 > 供給 となるので家の価格が高騰する原因になります。

ボストンの不動産投資って私でもできるの?

このようにボストンの不動産価格は長期的には上昇傾向にあり、投資対象としても魅力的なアセットとなっています。(もちろん今後もそうとは限りませんが)

ボストンに長期的に住むことを前提としているなら、投資目的も兼ねて家は賃貸よりも購入しておく方が懸命かもしれません。

しかし、個人が1億円もする家を購入することは簡単ではありません。そもそもボストンに住んでないから物理的に家の購入ができないという場合もあるでしょう。

残念ながら現物不動産以外ではボストンの家の価格をトラッキングする金融商品は私の知る限りありません。

なんだ、ボストンの不動産投資って私にはできないな…、と思ったあなた!

ボストンの不動産投資は無理でも、同じようなマーケットへ少額から投資することは不可能ではありません。

実はボストンの不動産価格とアメリカ全体の不動産価格には強い相関関係にあります。

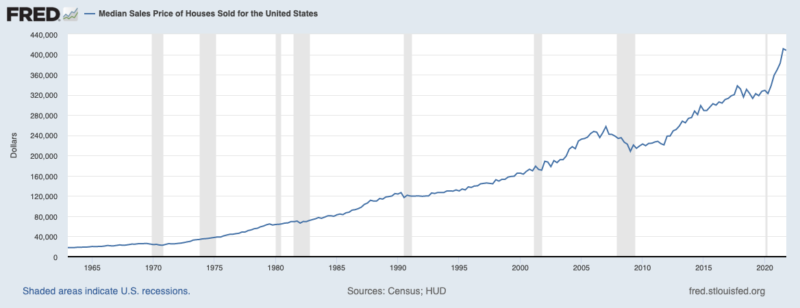

まず、図4に示すアメリカ全体の家の販売価格(中央値)を見てみましょう。

アップ・ダウンはありますが、長期的に見ると右肩あがりで上昇を続けて2022年現在のアメリカ全体の家の販売価格(中央値)は約400,000ドル(1ドル120円で換算すると4800万円)となっています。

また、計算方法の詳細は不明ですが図5のように「アメリカ全体の家の価格インデックス」という家の価格を指標化したものもあります。

図4のアメリカ全体の家の販売価格グラフとパターンが似ていますよね。家の販売価格と家の価格インデックスが正に相関していることがわかります。

1977年の値(約70)から現在までの値(約558)は上昇率では約8倍となっています。

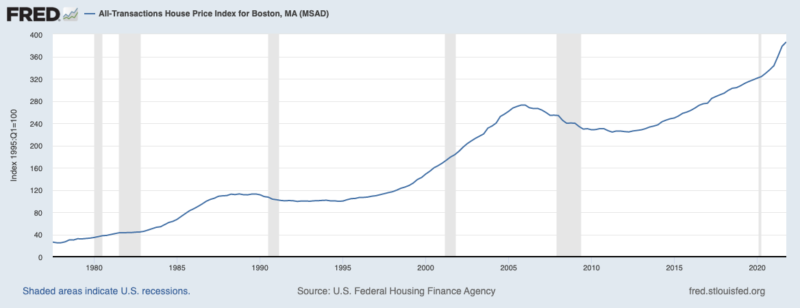

最後に、図6の「ボストンの家の価格インデックス」も見てみましょう。

多少の違いはありますが傾向としては右肩上がりで、図5の「アメリカ全体の家の価格インデックス」とグラフのパターンがそっくりですよね。

1977年の値(約26.2)から現在までの値(約386)は上昇率では約14.7倍となっています。

このように、上昇率に差はありますがアメリカ全体の不動産価格もボストン同様、長期的には上昇している魅力的な投資対象であることがわかります。

つまり、ボストンの不動産に投資ができなくてもアメリカ全体の不動産に投資をしてもそれなりのリターンを得ることができるのです。

アメリカ全体の不動産であればREIT(Real Estate Investment Trust)にまとめて分散投資できるETF (Exchange-Traded Fund)を証券会社と通して少額から購入することが可能です。

具体的銘柄を挙げるとVanguard Real Estate ETF(ティッカーシンボル:VNQ)やiShares U.S. Real Estate ETF(ティッカーシンボル:IYR)などがあります。

VNQとIYRは両方ともアメリカ不動産関連インデックスをトラッキングするETFですが、Expense Ratio(経費率って訳せるのでしょうか、要は運用コスト)はそれぞれ0.12%と0.41%となっているのでVNQの方がコスト的にはお買い得ですね。

もう一度強調しておきますが、ボストンを含めたアメリカ全体の不動産価格はあくまでも「長期的なスパンで過去を見ると上昇傾向にある」ということです。将来のことは誰にもわかりません。

最後に

いかがでしたか?

ボストン在住約8年…家を買うまでにいろいろ調べたボストンの不動産事情についてでした。

それでは良い週末を!

*投資は自己責任でお願いします。この記事に基づく直接、および間接的に生じたいかなるトラブルに対しても私ボスサラは責任を取れません。